<配资门户>A股惊天变幻引反思,股灾9月余后证券营业部业务再现升温?

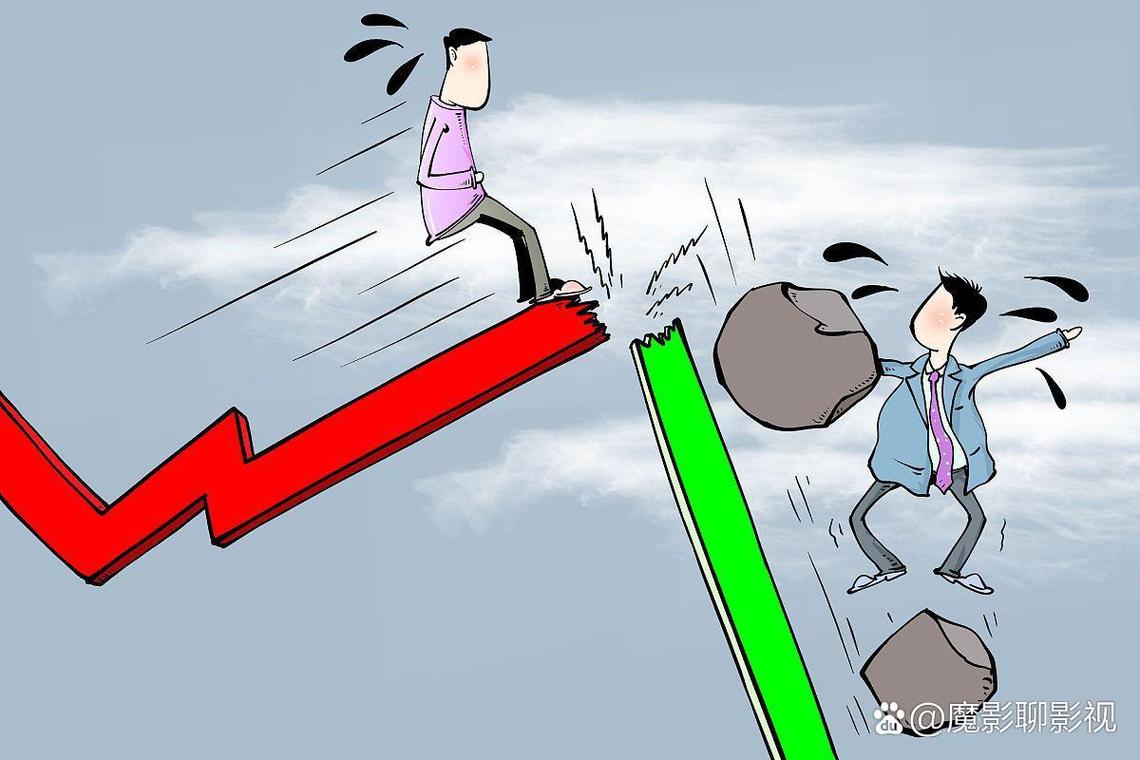

去年以来A股的惊天变幻曾被认为是去杠杆所致,所谓“成也杠杆、败也杠杆”。在博鳌论坛"闯祸’的杠杆”分论坛上,围绕A股“股灾”,杠杆迷局,中国的顶尖智囊提出了一些不同的看法。

加杠杆,已成为上周沪深股市最抢眼的主题词。而各方的不同解读,则形成了大盘3000点的合力。A股目前是否已经完成熊牛切换还不得而知,但关于股灾的反思已经全面提上了日程。

现象

证券营业部一夜之间业务又上来了

A股的“股灾”从去年6月份爆发之时算起已经9个多月了。近日,北京青年报记者走访多家证券营业部了解到,随着股市行情的好转,前往证券营业部开户的人群又多了起来。中信证券呼家楼营业部的业务经理感叹,“一夜之间业务又上来了。”

中国结算最新数据显示,3月14日至3月18日,新增投资者数量达到52.70万人,其中新增自然人52.61万人,非自然人0.08万人。由此期末投资者数量达到10296.16万人,其中已开立A股账户的自然人投资者为10197.58万人。

值得注意的是,新增开户数在2月22日~2月26日这一周突破40万人,创出自去年7月第二周(2015年7月13日~7月17日)以来的近7个多月新高后,上周已经是连续第四周持续上升。其中2月29日~3月4日、3月7日~3月11日,新增开户数分别达到46.14万人、47.49万人的水平,而上周新增投资者一举站上了50万人。

热点

资金杠杆重现A股

而在新增开户人数剧增的同时,上周,加杠杆再次成为沪深股市最受关注的主题词,一连串与杠杆有关的消息搅动着A股市场。

3月18日,证金公司公告,自2016年3月21日起,该公司恢复转融资业务182天、91天、28天、14天、7天等五个期限品种,并下调各期限转融资费率,具体为:182天期3.0%、91天期3.2%、28天期3.3%、14天期和7天期3.4%。3月21日,即证金恢复转融资业务消息的次日,券商板块集体涨停。紧接着,九州证券在内的多家券商对融资利率作出优惠,部分券商甚至给出了6.99%的融资利率促销价。另外平安证券等多家券商已恢复去年救市时期暂停的融券业务。

市场评论称A股惊天变幻引反思,股灾9月余后证券营业部业务再现升温?,近日两融业务加杠杆是双向的,既包括融资业务,也包括融券业务。市场倾向于认为,此时放开融券业务,是监管层认同市场回归正常的表现。

值得关注的是,目前91家公布了两融利率的证券公司融资利率平均值为8.49%。其中,融资利率水平最高为9.60%,最低为8.35%,有43家券商公示的融资利率水平都在此列。另据了解,少数券商为了抢客,将新开仓融资客户融资利率直接降至6.99%,这也是证券行业在两融业务上融资利率首次破7。

市场资深人士认为,从现实情况来看,当前投资者加杠杆的能力也受到较大限制,受今年1月份股市的再次大幅下挫影响,融资账户浮亏的现象比较普遍,这也限制了投资者加杠杆的能力。随着市场暖风渐起,银行股票配资业务出现回暖态势,相关业务量开始放大。

调查

部分互联网配资公司杠杆最高达15倍

在上证指数近期出现两个“七连阳”的背景下,场外配资嗅出了市场做多的气味,也成了市场的热词之一。根据北青报记者的调查,目前市场所提供的杠杆率在1:3至1:5之间;由于此前市场跌幅过大,时间过长,投资者的心态相对谨慎,抱着边走边看的态度,咨询的多,介入的少,市场正处于缓慢的回暖状态。另有一些互联网配资公司,在其官网显眼位置写到——股票配资:15倍杠杆、15倍利润、短线狙击神奇、涨停就赚150%等等。此外,不少互联网配资平台包装得比较隐蔽,以“马甲”的形式提供配资服务。业内人士表示,对互联网金融平台而言,目前仍处于监管空白,投资者切不可轻易介入。

据了解,券商融资融券的门槛按照要求是在50万元以上,开户时间一般在6个月以上,绝大部分股民达不到这一要求。这些有着融资需求却被券商拒之门外的股民,场外配资的极低门槛却能满足他们。很少人在意配资公司的资金从哪里来,有公司会用自有资金作为给客户的资金,更多资金是通过第三方机构向客户进行集资,这种集资多是被包装成为高息理财产品向固定人群出售,并游走在监管红线外。

分析

资金杠杆重现是为促A股有效复原?

与杠杆有关的多重叠加消息,对市场意味着什么,正在左右大盘的走向,更左右投资者的心理变化。西部证券的张腾指出,关于证金公司的最新举动,应从去年清理杠杆资金的情况和A股当前运行态势来客观看待。目前非法杠杆资金基本清理完毕,而当前A股又需要增量资金加以支援。

他分析,A股元气未能有效恢复,即便3月21日沪指重新站上3000点关口,沪市成交量也仅为3808亿元,而2014年12月16日即上轮牛市首次站上3000点关口之日,沪市成交量为4927亿元,成交量低迷凸显当前A股市场的羸弱,新股上市发行因此放慢节奏。面对这样的局面,适当刺激资金入市就显得十分必要,而之所以选择转融资作为突破口,则有其原因。3月中旬,两市融资融券余额水平已降至2014年12月初水平,在8500亿元左右,与2015年峰值2.2万亿元相比,出现显著下降,此外,两市融资买入额占A股成交额比例不足10%,与2014年3月即牛市行情未启动时大体相当,与2015年峰值19%相比,同样出现明显下降。基于谨慎原则,监管层选择适度引导,转融资成为较好的选择。

而上周五证监会发言人邓舸表示,场外配资新型手法有所抬头,将对相关主题立案调查。

业内人士认为,监管层应该鼓励投资者进入资本市场参与投资,但绝不会欢迎非法资金进入市场投机;这也可能是证监会警示非法场外配资的重要原因

最新

博鳌论坛热议A股“股灾”和杠杆迷局

值得关注的是,博鳌论坛最后一天一场议题为"闯祸’的杠杆”的分论坛。论坛上,中国资本市场早期监管者、外资投行、学术界研究者等各方代表嘉宾以独到、犀利的发言指出去年中国股市暴涨暴跌的原因分析,并给出了相关政策建议。

参与讨论的嘉宾,清华大学法学院教授、中投原副董事长、总经理高西庆认为,杠杆只是一个工具而已,就跟证券市场别的工具一样。不管2008年美国市场发生重大危机也罢,还是去年中国市场发生危机也罢大盘股票配资网,杠杆只是一个表象。高西庆表示,政府应该找一个中立的机构,来调查清楚到底发生了什么事。“我们现在的问题是中国证券市场的数字基本上还是保密的。美国市场上好几次大的危机包括1987年那次危机,相关的数字都是公开的。现在需要把这些数据拿出来研究,然后再说是杠杆问题还是不是杠杆问题、是哪儿出的杠杆。”

另一名与会嘉宾,清华大学国家金融研究院联席院长、中央汇金投资有限责任公司副董事长李剑阁也发表了对杠杆的看法。他认为股灾不仅仅是杠杆本身的问题。“股灾以后,许多市场从业人士跟我说,去年年初恒生电子系统直接接入券商的交易系统,是被监管部门作为互联网+、金融创新,提倡和鼓励的。于是大部分券商都争先恐后地搞场外配资,觉得都互联网+了,谁不接大家就会觉得是落后了。等到股市过快上涨以后,监管部门感到恐慌了,又要券商立即切断场外配资。”

李剑阁认为,回顾去年以来的A股,整个过程就是出于“人造牛市”的初衷,开始拼命把杠杆往上推,害怕了又匆匆忙忙向下砍,造成股市断崖式下跌。可见问题不完全出在杠杆本身。导致去年股市剧烈波动的原因非常多,对融资的杠杆率前后执行尺度变化过于剧烈,至少是一个重要的原因。

观点

“监管者带着监管对象救市不合国际惯例”

在本次"闯祸’的杠杆”分论坛中,嘉宾们就“股市出现去年年中断崖式下跌的情况下,要不要救市?什么情况下该出手救?怎么救?由谁来救?”等问题展开了讨论。有种看法认为,去年的做法是有国际惯例可循的。比较多的是举了2008年美国和1998年香港的例子。

但李剑阁认为,认真对照所谓的国际惯例,去年的救市有不少值得商榷的地方。目前举不出任何一个国家是由监管部门带着监管对象救市的例子。美国几次救市一般是财政部和联储出面,SEC根本不会参与。1998年香港救市,是香港财政司带着金管局几个人,极小范围决策,最大限度地防止了内幕信息的泄露,避免了“老鼠仓”和利益输送等犯罪行为的产生。整个决策过程香港证监会并不知情。事后证监会尽管对政府直接干预的做法不很满意,但至少给监管者留下了监督政府交易过程的超脱身份,给政府增加了社会公信力。

李剑阁认为,类似去年中国的救市,由监管部门带着一批自己指定的监管对象去救市,就相当于裁判带着特定的运动员去踢球。这个球是没法踢的。没有任何机制能够避免吹“黑哨”。

对于李剑阁的说法,财讯传媒集团董事局主席、《财经》杂志总编辑王波明颇为认同,他认为,这个国际惯例他确实也查了。“没有一个市场在历史上直接拿钱买市场,这个没有。”

加拿大养老基金投资公司海外业务总裁Mark 表示赞同政府离市场远一点,但表示在全球也会有各样的例子在极端的情况下干预市场。1999年的时候,当时香港政府大规模的抛售,还有美国政府对长期资本管理公司的救市也带来了一些系统性的风险。

文章为作者独立观点,不代表配资门户观点